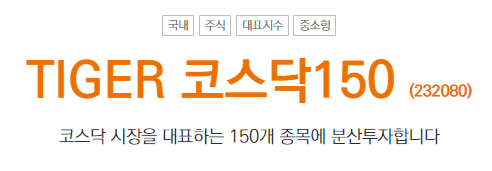

[추천 ETF] 코스닥 대표 ETF, 'TIGER 코스닥150' 시리즈

지수에 투자하는 다양한 ETF 중 이번에는 코스닥을 추종하는 대표적인 ETF에 대해 알아보겠습니다.

코스닥을 추종하는 ETF도 몇 종류 있지만, 가장 대표적인 ETF는 'TIGER 코스닥150'일 것입니다.

'TIGER 코스닥150'은 'TIGER 코스닥150 레버리지'와 'TIGER 코스닥150 인버스'도 함께 만들어져 있습니다. 'TIGER 코스닥150'은 'TIGER 코스닥150 레버리지'와 'TIGER 코스닥150 인버스'는 모두 같은 형제라고 할 수 있겠죠.^^

TIGER 코스닥150

먼저 TIGER 코스닥150은 한국거래소에서 발표하는 코스닥150 지수를 기본으로 만들어진 ETF입니다.

코스닥150 지수는 코스닥 내에서 기술주 섹터와 비기술주 섹터를 구분해서 비기술주별로 6개월 평균 시가총액 기준 누적 시가총액을 60%로 하고 잔여 종목은 기술주 섹터에서 시총 순으로 산출하는 지수입니다.

코스닥 내 업종 별 비중과 주요 구성종목, 즉 PDF는 다음과 같습니다.

주로 헬스케어 업종의 비율이 높으며 헬스케어와 정보기술 업종을 합치면 거의 65%에 육박합니다.

개별종목을 보더라도 셀트리온헬스케어, 에이치엘비, 셀트리온제약, 알테오젠, 씨젠 상위 5개 종목이 모두 헬스케어와 관련된 업종입니다. 에이치엘비는 임의소비재로 되어 있지만 제약 및 바이오의 비중이 높기 때문에 헬스케어로 볼 수도 있습니다.

현재 ETF의 규모는 2,549억원 정도이며, 총보수는 0.19%입니다.

코스닥 150 ETF 중 가장 규모가 큰 ETF는 삼성자산운용에서 운영하는 'KODEX 코스닥 150'입니다.

그러나 보수 면에서는 TIGER 코스닥150이 0.19%이고, KODEX 코스닥150은 0.25%이기 때문에 저렴한 보수를 적용하는 TIGER 코스닥150이 유리하다고 할 수 있습니다.

위의 표에서 보는 바와 같이 둘 사이의 수익률도 거의 동일하다고 볼 수 있습니다.

KOSPI에 투자하는 것보다 KOSDAQ에 투자하는 것이 좀 더 많은 변동성과 위험을 가질 수 있지만, 역으로 좀 더 높은 수익률을 추구할 수 있기 때문에 포트폴리오를 구성할 때 코스피 지수를 추종하는 ETF와 코스닥 지수를 추종하는 ETF를 적절한 비율로 구성하여 운영하면 좀 더 효과적인 자산배분이 될 수 있을 것입니다.

다만, 위에서 본 것과 같이 코스닥 150 지수는 많은 비중이 헬스케어로 구성되어 있기 때문에 앞으로 헬스케어 산업의 전망에 따라 수익이 변동될 수 있습니다.

따라서 해당 ETF에 대한 공부도 필요하지만 헬스케어 업종의 전망에 대한 공부도 함께 한다면 좀 더 좋은 성과를 낼 수 있을 것입니다.

'Invest Savvy' 카테고리의 다른 글

| 국내 ETF 세금과 해외 ETF 세금 비교하기 (0) | 2021.02.09 |

|---|---|

| 국내 및 해외 주식거래 할 때 세금 알아보기 (0) | 2021.02.09 |

| [추천 ETF] 대표적인 코스피 지수 ETF, TIGER 200, TIGER 200 TR (0) | 2021.02.07 |

| [ETF 투자하기] 펀드와 ETF의 차이는? (0) | 2021.02.07 |

| [ETF 투자하기] 성공적인 ETF 투자를 위한 NAV, iNAV 알아보기 (0) | 2021.01.21 |